Держатели обыкновенных акций — на что имеют право

Несколько лет назад я приобрела первые акции. У меня была цель – вложить деньги так, чтобы возместить инфляцию и получить прибыль. Благодаря удачной покупке акций я смогла ее реализовать. Доход не был большим, но мой капитал увеличился.

После этого я стала регулярно приобретать данный вид ценных бумаг. Это позволяет мне получать дополнительный доход 2 раза в год. За время работы на фондовом рынке я имела дело с различными активами. Сегодня я расскажу, что такое обыкновенные акции и чем они отличаются от привилегированных ценных бумаг.

Содержание

Понятие

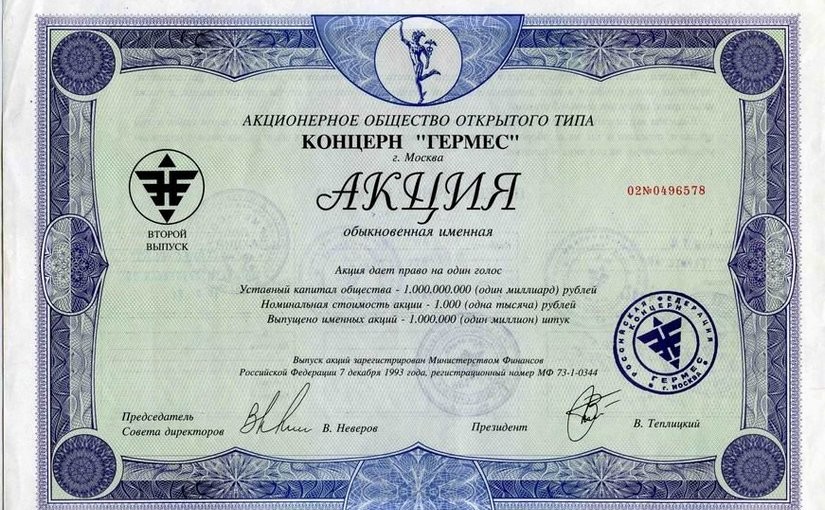

Обыкновенные акции – актив, который выпускает акционерное общество. Такие ценные бумаги торгуют на фондовых рынках. Это один из самых удачных видов инвестирования средств. Держатель получает прибыль в виде дивидендов. Они выплачиваются равными частями от чистого дохода эмитента.

Обыкновенные акции отличаются высоким инвестиционным риском, но в долгосрочной перспективе обещают большую прибыль, чем иные активы, поэтому они востребованы у вкладчиков.

Действующее законодательство РФ в некоторых случаях ограничивает дивидендные выплаты. Запрещается перечислять средства инвесторам за отчетные периоды, когда предприятие не получало чистого дохода. Кроме того, выплаты приостанавливаются по решению суда. В связи с этим вкладчики рискуют остаться совсем без дивидендов.

Преимущественные права инвестора

Держатель обыкновенной акции имеет такие права:

- Участвовать в собрании акционеров. Здесь инвестор имеет право голосовать за принятие тех или иных важных решений относительно развития компании.

- Получать дивиденды. Решение об их выплате принимает совет директоров. С предложением о перечисление дивидендов инвесторам выходят на собрание акционеров. Здесь оно одобряется или отвергается. На совете акционеров также утверждается точная сумма выплат.

- Реализовывать актив. Эту процедуру держатель может выполнить в любой момент по своему желанию. Актив соответствует всем условиям фондового рынка, поэтому с его реализацией не возникает проблем.

- Получать долю имущества эмитента актива в случае ликвидации организации. Однако такое право акционер реализует после того, как будут выделены части держателям привилегированных акций.

- Получать компенсацию при слиянии эмитента с другой компанией. Обычно держателю выплачивается номинальная цена актива и предоставляется акций нового предприятия.

Виды

Выделяют несколько видов обыкновенных акций.

Голубые фишки

Это активы надежных компаний, которые в течение нескольких лет успешно осуществляют свою деятельность. Такие предприятия являются лидерами в своей отрасли и регулярно получают чистую прибыль благодаря хорошей работе. Особенности таких ценных бумаг:

- надежность;

- стабильность выплат прибыли;

- высокая стоимость актива.

Не все эмитенты обещают инвесторам высокий доход. Голубые фишки рекомендуется приобретать вкладчикам, ориентированным на получение стабильной, но небольшой прибыли.

Доходные активы

Это высоколиквидные активы, что означает, что ценные бумаги пользуются популярностью у инвесторов и с их покупкой и реализацией не возникнет проблем. Такие акции по сравнению с голубыми фишками стоят дешевле, а прибыль обещают больше. Выпускают их предприятия, которые начали работу недавно. В связи с этим активы имеют высокие инвестиционные риски.

Активы роста

Такие активы обещают рост прибыли в долгосрочной перспективе. Особенность ценных бумаг – высокий доход. Однако дивиденды по ним инвестор получает не всегда. Рост акций заканчивается, когда руководство предприятия прекращает вкладывать доходы в развитие компании.

Активы стоимости

Такие ценные бумаги отличаются низким соотношением стоимость/доходность. Такая ситуация возникает по следующим причинам:

- неправильно составленные прогнозы;

- непредвиденная ситуация;

- падение продаж в отчетном периоде.

Данные активы приобретают с целью получения прибыли в долгосрочной перспективе. Если сделать удачную покупку, то можно вложить небольшую сумму, а через несколько лет многократно умножить инвестицию. Однако такие вложения отличаются высокими инвестиционными рисками. Велика вероятность того, что стоимость акций не окупится и инвестор потеряет свои средства.

Циклические

Стоимость таких активов зависит от экономической ситуации в стране в целом и в регионе в частности. Если наблюдается экономический подъем, то цена акций увеличивается. Соответственно, во время кризиса их стоимость падает.

Защитные

К таким активам относятся ценные бумаги пищевых, фармацевтических и других компаний, которые выпускают продукцию первой необходимости. Акции отличаются стабильностью. Их стоимость не меняется даже в период экономического спада, но и не увеличивается в период подъема. Активы приобретают для диверсификации портфеля, чтобы обезопасить вложения на случай кризиса.

Спекулятивные

Такие акции отличаются повышенными рисками, но и высоким уровнем дохода. Существует большая вероятность ликвидации предприятия, выпускающего ценные бумаги. Многие инвесторы из-за этого отказываются от вложения в такие фондовые продукты.

Центовые

Это те же спекулятивные активы, но с очень низкой стоимостью. Отличаются также высокими рисками и большой доходностью.

Активы иностранных предприятий

Такие акции выпускают иностранные компании, привлекательные для российских инвесторов. Бумаги отличаются высокой надежностью и хорошей доходностью.

Особенности

Обыкновенные акции, в отличие от привилегированных, имеют такие особенности:

- инвестор получает право принимать участие в собрании акционерах, но рискует потерять вложения;

- если предприятие объявит себя банкротом, то компенсацию держатели таких бумаг получат последними;

- дивиденды инвесторам выплачиваются только после того, как прибыль получат держатели корпоративных активов;

- акции не имеют период действия, что лишает инвестора возможность требовать от эмитента возврата средств, израсходованных на покупку;

- ценная бумага теряет силу после ликвидации эмитента.

Классы обыкновенных акций

Выделяют несколько видов классов обыкновенных акций:

- Класс А. Это активы для учредителей компании. Благодаря таким бумагам держатели получают некоторые привилегии. Это может быть повышенная выплата дивидендов или большее число голосов на собрании акционеров.

- Класс Б. Такие акции выпускают для реализации на фондовом рынке. Доступны для покупки всем инвесторам.

- Целевые активы. Их выпускают предприятие, чтобы развить определенное направление работы.

Класс акции эмитент присуждает самостоятельно.

Стоимость

Цена на обыкновенные акции зависит от следующих моментов:

- размер прибыли эмитента;

- сумма выплачиваемых дивидендов;

- популярность актива;

- риски ценных бумаг;

- действующие ставки Центробанка;

- соотношение спроса и предложения на бирже.

Стоимость акций может составлять от нескольких сотен до нескольких тысяч рублей.

Преимущества и недостатки активов

Преимущества обыкновенных акций:

- простота приобретения и реализации;

- найти нужный актив и заключить сделку можно онлайн из любого места, где имеется выход в интернет;

- большой выбор эмитентов;

- возможность применения любых инвестиционных стратегий.

Недостатки:

- акции не гарантирует получение прибыли;

- нет номинальной стоимости, на цену влияют различные факторы.

Выводы

- Обыкновенные акции – актив, который выпускает акционерное общество.

- Данные ценные бумаги обещают держателям доход в виде дивидендов.

- Существует несколько видов обыкновенных акций, отличающихся инвестиционными рисками, стоимостью и доходностью.

- Обыкновенные акции имеют преимущества и недостатки, что нужно учитывать инвестору перед покупкой.

(1 оценок, среднее: 4,00 из 5)

(1 оценок, среднее: 4,00 из 5)